شبکه های تلویزیونی و رادیویی ایران تبلیغات گسترده و متنوعی درباره نرخ سودهای وسوسه انگیز و حتی ۳۰ درصدی سپرده بانک های دولتی و هزاران موسسه اعتباری فاقد مجوز بانک مرکزی پخش می کنند.[1] این موسسات لزوما به مقررات پولی بانک مرکزی پایبند نیستند و همواره سیاست های خاص خود را در حدود دو دهه گذشته در اقصی نقاط ایران اجرا کرده اند. این شرایط منجر به نابسامانی در وضعیت موسسات مالی و اعتباری و نیز بی ثباتی مالی در ایران شده است.

چندین موسسه اعتباری و مالی در سال های ۲۰۱۶ و ۲۰۱۷ میلادی (۱۳۹۵ و ۱۳۹۶ خورشیدی) یا ورشکسته شدند و یا در آستانه ورشکستگی قرار گرفتند. وجه تشابه بیشتر این موسسه های ورشکسته این است که نهادهای خصوصی یا فاقد مجوز بانک مرکزی ایران هستند. البته این به این معنی نیست که بانک های رسمی و مجوز دار از خطر ورشکستگی در امان بوده اند. در واقع، دومینوی ورشکستگی بیشتر شامل حال آنچه در ایران از آن با عنوان موسسات اعتباری غیر بانکی یاد می شود شده است. شکست مالی و تضییع حقوق مالباختگان پیامد مهم و مستقیم عدم نظارت بانک مرکزی به عنوان بالاترین مقام اجرایی امور بانکی کشور بر این موسسات است.

پرداخت سودهای کلان موجب جذب سپرده گذاران فراوانی به این موسسات شد. رئیس بانک مرکزی اعلام کرد بانک ها و موسساتی که سود بالاتری می دهند موسسات «در حال ورشکستگی» هستند [2]. او به مردم هشدار داد تا فریب نرخ های بالای سود این موسسات را نخورند. این مشکل در سال ۲۰۱۷ میلادی (۱۳۹۶ خورشیدی) بروز کرد و چندین موسسه اعتباری غیر بانکی قدرت بازپرداخت منابع در قبال وجوه سپرده گذاران را از دست دادند. به عنوان مثال، موسسه کاسپین (آرمان سابق) ۱.۲ میلیارد دلار کسری و زیان داشته که مایه نگرانی سپرده گذاران شد چه اینکه این موسسه هم نتوانسته وجوه سپرده گذاران را باز پرداخت کند و در آستانه ورشکستگی قرار گرفت. بحران عدم پرداخت وجوه سپرده گذاران به موسسه مالی و اعتباری ثامن الحجج هم منتقل شد و منجر به تعطیلی برخی شعب این مجموعه در برخی استان های ایران گردید. مالباختگان موسسه ثامن الحجج مقابل دفتر این موسسه در تهران دست به تجمع اعتراضی زدند. معترضان خشمگین ضمن بیم و هراس از سرنوشت نامعلوم و اموال از دست رفته خواستار بازپرداخت سپرده هایشان شدند. ثامن الحجج اعلام کرد خبر ورشکستگی این موسسه عاری از صحت است اما با این حال مالباختگان تنها با دخالت نیروی انتظامی حاضر به پایان تحصن خود شدند. به دنبال بالا گرفتن این بحث، مجلس پرونده ثامن الحجج را بررسی کرد. [3] مجلس به بانک مرکزی و وزیر اقتصاد و دارایی برای سامان دهی به وضعیت موسسات پولی غیر بانکی تا مارس ۲۰۱۸ میلادی (پایان سال ۱۳۹۶ خورشیدی) اولتیماتوم داد.

پیامدهای این وضعیت نابسامان تنها گریبانگیر این موسسات مالی و اعتباری خارج از نظارت بانک مرکزی که به عنوان بانک های رسمی فعالیت می کنند و به قوانين کلان پولی کشور هم پایبند نیستند محدود نمی شود بلکه حالا بیشتر این موسسات در آستانه ورشکستگی قرار گرفته و حقوق مالباختگان تضییع می شود. علاوه بر این، نتایج منفی این پدیده بر روی کل رشد اقتصادی کشور و وضعیت معیشتی مردم تاثیر می گذارد. هدف کلی بانک مرکزی کنترل سطح قیمت ها و تضمین تداوم سرمایه گذاری برای تولید و استخدام نیروی کار است. این اهداف پولی تنها از طریق کنترل و نظارت بر ابزارهایی نظير نرخ سود سپرده و پس انداز تحقق می یابد. گرچه این مقررات باید توسط همه موسسات مالی و اعتباری مد نظر گرفته شود اما بیشتر موسسات مالی غیر بانکی این قوانین را رعایت نمی کنند.

در پژوهش حاضر سعی شده تا دلایل اصلی وضعیت نابسامان موسسات پولی و اعتباری در ایران و پیامدها و نتایج و تاثیر آن بر مردم و اقتصاد ایران در مرحله کنونی و آینده مورد بررسی قرار بگیرد. اما در ابتدا نگاهی گذرا به ساختار حوزه بانکی در ایران و آغاز فعالیت موسسات مالی غیر بانکی و بحرانی شدن وضعیت این موسسات و افزایش ورشکستگی شان در دو سال اخیر خواهیم داشت.

نخست: ساختار بانکی ایران

حوزه بانکی ایران از سه بخش اصلی تشکیل شده است: بخش دولتی که شامل بانک های دولتی مثل بانک تجارت و صادرات و کشاورزی و مسکن و صنعت و معدن است. بانک های خصوصی که محدود هستند و از سال ۲۰۰۰ میلادی (۱۳۸۰ خورشیدی) به بعد فراگیر شدند. [4] علاوه بر این، هزاران موسسه مالی غیر بانکی در ایران فعالیت می کنند. بانک های دولتی مثل بانک صادرات و تجارت و ملی بخش اعظم داد و ستد بانکی به ویژه تجاری را در دست دارند. این بانک ها در ایران میزان دارایی به نسبت بالاتری داشته و از سابقه بیشتری هم برخوردارند که به قبل از انقلاب ۱۹۷۹ میلادی (۱۳۵۷ خورشیدی) بر می گردد. [5] بانک های دولتی دیگری هم در ایران فعالیت می کنند اما در مقابل، بانک های خصوصی بسیار محدود هستند. برای مثال روند خصوصی سازی بانک پاسارگاد به تازگی تکمیل شد. موسسات اعتباری غیر بانکی که تعداد آنها حدود ۷ هزار موسسه مالی برآورد می شود از لحاظ میزان تاثیرگذاری بعد از بانک های رسمی قرار دارند. ۵ هزار موسسه مالی فعال در کشور (۳ هزار و 500 صندوق قرض الحسنه و هزار و پانصد تعاونی اعتبار سالم) وجود دارد. میزان دارایی این موسسات در سال ۲۰۱۰ میلادی (۱۳۸۹ خورشیدی) بیش از ۶۰ میلیارد دلار اعلام شد. [6] مالکیت این موسسات در دست بخش تعاونی [7] و نخبگان سیاسی و اقتصادی ایران است و به شکل شراکتی یا مالکیت خصوصی توسط تعاونی ها یا نخبگان سیاسی و اقتصادی اداره می شوند. سپاه به عنوان بزرگ ترین قدرت اقتصادی ایران در همه بانک های خصوصی و موسسه های اعتباری و مالی غیر بانکی در سراسر کشور سهام و نفوذ دارد.

موسسه های اعتباری غیر بانکی دلیل اصلی وضعیت نابسامان چند سال اخیر نظام بانکداری ایران به شمار می روند و در اقصی نقاط کشور و حتی در مناطق و روستاهای دور افتاده شعبه دارند. ایران در سال های اخیر شاهد رشد قارچ گونه موسسه های مالی و اعتباری و صندوق های تعاونی مختلف بوده است. این نهادها به ارگان های با نفوذی مثل سپاه وابسته بوده و اغلب آنها خارج از نظارت بانک مرکزی یعنی نهاد تنظیم کننده نظام پولی و اعتباری کشور فعالیت می کنند.

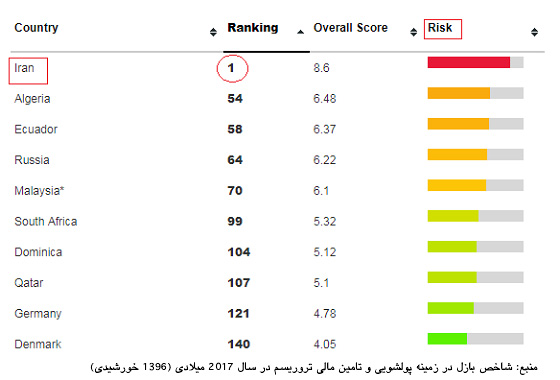

نظام مالی ایران به دلیل فعالیت موسسه های مالی غیر بانکی بي مجوز غرق فساد مالی در داخل و خارج کشور از جمله تسهیل پولشویی و انواع قاچاق و حمایت و تامین مالی تروریسم شده است. ایران با توجه به فساد مالی گسترده یکی از بدنام ترین کشورهای جهان و یکی از منابع مهم پولشویی و تامین مالی تروریسم است. ایران بر اساس شاخص مبارزه با پولشویی موسسه سوئیسی بازل [8] در سال ۲۰۱۷ میلادی (۱۳۹۶ خورشیدی) و برای چهارمین سال متوالی جایگاه نخست خود را حفظ کرده است.

جدول (۱) پنج کشور پرخطر در زمینه پولشویی و بزرگ ترین حامیان مالی تروریسم از سال ۲۰۱۲ تا ۲۰۱۷ میلادی (۱۳۹۱ تا ۱۳۹۶ خورشیدی) را نشان می دهد.

با توجه به آنچه گفته شد احمد علوی اقتصاد دان ایرانی می گوید مجموعه ای از عوامل منجر به رسیدن به این جایگاه منفی می شوند: نظام مالی و بانکی ناکارآمد و نبود شفافیت و پاسخگویی نهادهای دولتی و خصوصی و نامناسب بودن قوانین و مقررات مالی و تجاری برای جلوگیری از پولشویی. همه این عوامل منجر به نبود شفافیت در فعالیت های اقتصادی می شود. علوی بر این باور است قوانین ایران در طول چندین قرن گذشته بر فتواهای فقهای شیعه متکی بوده و تجدید و اصلاحات مورد نیاز در این زمینه صورت نگرفته در نتیجه این قوانین با روابط اقتصادی و اجتماعی کنونی ناسازگار هستند و نمی توانند تضمین کننده شفافیت نظام بانکی و اقتصادی باشند. علاوه بر ناکارآمدی نظام نظارت بانکی در ایران [9] فساد مالی گسترده نه تنها نظام سیاسی بلکه نظام مذهبی را هم وارد مرحله بحرانی کرده است تا جایی که علی خامنه ای رهبر ایران در پیام نوروزی ۱۳۹۵ خورشیدی (۲۰۱۶ میلادی) [10] بر لزوم «مبارزه جدی و واقعی با فساد به ویژه رشوه و قاچاق» به عنوان یکی از ابزارهای اجرایی اقتصاد مقاومتی مورد نظر سران ایران تاکید کرد.

به طور عام نظام مالی ایران را می توان در گروه نظام های اقتصادی در محاصره در سطح جهانی دسته بندی کرد. قطع سوئیفت (انجمن جهانی ارتباطات راه دور میان بانکی) در سال ۲۰۱۲ میلادی (۱۳۹۰ خورشیدی) یکی از تحریم های نظام بانکی ایران بود. تحریم سوئیفت یکی از تحریم های اقتصادی جامعه جهانی در زمینه برنامه موشکی و هسته ای ایران بود که منجر به پیامدهای منفی و رشد اقتصادی بسیار پایین و منفی کشور شد. بسیاری از تحریم های اقتصادی بعد از اجرای برجام (توافق هسته ای بین ایران و غرب در اوایل ۲۰۱۶ میلادی (دی ۱۳۹۴ خورشیدی) برچیده شدند اما برخی تحریم ها مثل موانع و محدودیت های دلاری و بانکی با کشورهای اروپایی و آمریکا در عمل لغو نشدند. این امر تاثیر منفی بر داد و ستد و حجم سرمایه گذاری خارجی در ایران بعد از برجام داشت.

دوم: موسسه های اعتباری غیر بانکی بحران زا

ستون اصلی نظام مالی و اقتصادی در کشورهای جهان نظام بانکی کارآمد زیر چتر نظارت بانک مرکزی است. بانک مرکزی با کنترل نرخ سود و حجم نقدینگی و پس انداز و سرمایه گذاری یا به عبارت دیگر تنظیم سیاست پولی کشور اقتصاد و بخش اعظم وضعیت معیشتی مردم را هدایت می کند. بانک مرکزی برای انجام وظایف خود باید بر همه بانک ها و موسسات مالی و اعتباری که با سیاست پولی کشور در ارتباط هستند نظارت کند. ناکامی کشور در دست یابی به اهداف سیاست پولی ناشی از فقدان نقش نظارتی بانک مرکزی است.

در اینجا وضعیت نظام بانکی ایران در سایه موسسات اعتباری غیر بانکی که همچون بانک های رسمی نقش آفرینی می کنند مورد بررسی قرار می گیرد. این موسسات که لزوما تحت نظارت بانک مرکزی فعالیت نمی کنند بعد از سال ۲۰۰۰ میلادی (۱۳۷۸ خورشیدی) فراگیر شدند. موسسات اعتباری غیر بانکی در ابتدا به عنوان صندوق های قرض الحسنه فعالیت می کردند و تحت نظارت بانک مرکزی قرار داشتند اما به تدریج شمارشان افزایش یافته و حتی در مناطق دورافتاده فراگیر شدند. این نهادها با دریافت سپرده های بانکی و ارائه وام های سنگین تر به تدریج وارد شبکه بانکی کشور شدند. نرخ سود حساب پس انداز در این موسسات بیشتر از بانک ها بود و رفته رفته از نظارت و کنترل بانک مرکزی خارج شدند.

صرف نظر از موسسات اعتباری کوچک و محدود اما موسسات اعتباری کلان در ایران به نهادهای بانفوذی همچون سپاه وابسته هستند. سپاه در همه فعالیت های اقتصادی ایران نقش آفرینی می کند. این نهادها با راه اندازی موسسات اعتباری در صدد بهره برداری مالی و سیاسی و استفاده از سپرده گذاری مردم و جلب رضایت و حمایت آنان و افزایش هواداران سیاسی از طریق ارائه سودهای اغواکننده هستند اما در عین حال به نتایج این اقدام بر حوزه سرمایه گذاری توجه ندارند. به عنوان مثال موسسه کاسپین وابسته به سپاه پاسداران تا ۳۵ درصد سود سپرده می داده و بدین ترتیب توانسته بخش گسترده ای از شهروندان را تشویق به سپرده گذاری در این موسسه کند. سپرده گذاران هم به امید اینکه ده درصد بیشتر از بانک های دیگر نرخ سود دریافت می کنند به این موسسه روی آوردند. نرخ معمولی سود بانک ها بین ۱۸ تا ۲۲ درصد است. [11]

البته تنها ده ها یا صدها موسسه اعتباری غیر بانکی در ایران وجود ندارد چه اینکه در این صورت امکان کنترل آنها وجود داشت اما ما با چندین هزار موسسه این چنینی در همه استان ها روبرو هستیم. تعداد محدودی از اینها به طور رسمی و بقیه هم خارج از نظارت بانک مرکزی فعالیت می کنند. بانک مرکزی وظیفه صیانت از حقوق سپرده گذاران را به عهده دارد. موسسات اعتباری که خارج از نظارت بانک مرکزی فعالیت می کنند از وزارت خانه هایی که اصلا ارتباطی با نظام پولی رسمی در کشور ندارند مجوز دریافت می کنند. اغلب اینها در دوره احمدی نژاد رئیس جمهور اسبق و از چهره های سپاهی آغاز به کار کردند و برخی بانک های بزرگ کشور هم مثل بانک «مهر اقتصاد» مجوز رسمی بانک مرکزی ندارند اما با استفاده از نفوذ مالکان و سهامداران فعالیت می کنند. بانک مهر اقتصاد (وابسته به سازمان بسیج و سپاه) در سال ۱۹۹۳ میلادی (۱۳۷۲ خورشیدی) آغاز به کار کرد.

چندین موسسه اعتباری غیر بانکی در سال های اخیر ورشکسته شده اند. موج گسترده ورشکستگی این موسسه ها در ایران موجب مکش میزان قابل توجهی از سپرده ها و ایجاد بی ثباتی مالی در بخش اقتصاد و وضعیت عمومی مردم می شود. با اینکه آمار دقیقی از حجم سپرده گذاری وجود ندارد اما با توجه به اظهارات مقام های حکومتی و بانک مرکزی ایران می توان گفت ۱۵ تا ۲۰ درصد نقدینگی کشور در اختیار این موسسه ها است.[12] (حجم نقدینگی تا نیمه های ۲۰۱۷ میلادی (۱۳۹۵ خورشیدی) ۱۱۲۲ هزار میلیارد تومان یعنی چیزی برابر ۲۹۵ میلیارد دلار اعلام شد). به هر حال رقم نقدینگی چیزی کمتر از ده ها میلیارد دلار نیست و از بیش از ۴۵۰ هزار سپرده گذار حاصل شده است. اغلب این سپرده گذاران از طبقه زحمتکش و دارندگان اندوخته های کوچک هستند. پول این افراد در صورت ورشکستگی موسسات اعتباری غیر بانکی بازپرداخت نمی شود و در نتیجه در معرض فقر قرار می گیرند. ۱۲ موسسه اعتباری غیر بانکی در سال ۲۰۱۶ میلادی (۱۳۹۵ خورشیدی) ورشکسته شدند اما دولت ایران این مساله را علنی نکرد. [13] البته موسسه های اعتباری دیگری هم در آستانه ورشکستگی قرار دارند. (به عنوان مثال ورشکستگی موسسه اعتباری آرمان (کاسپین) منجر به تجمع اعتراض آمیز مالباختگان برای استرداد اموالشان شد.)

دولت تلاش کرد تا مساله ورشکستگی موسسه های اعتباری غیر مجاز را لاپوشانی کند تا نتایج این بحران به بقیه بانک ها سرایت نکند. اما این تلاش ها به جایی نرسید و سپرده گذاران دلواپس نسبت به بسته شدن شعبه های این موسسات دست به تجمع های اعتراض آمیز در مقابل ساختمان موسسه های اعتباری زدند. رسانه های گوناگون فهرست موسسه های اعتباری ورشکسته در سال ۲۰۱۷ میلادی (۱۳۹۶ خورشیدی) را منتشر کردند (14) که در این میان نام موسسه هایی همچون آرمان (کاسپین) و ثامن الحجج و کوثر و ثامن الائمه به چشم می خورد.

جدول (۲): وضعیت نابسامان موسسات اعتباری غیر بانکی در ایران

سوم: علل دومینوی ورشکستگی

می توان گفت پرداخت سود بالای ۲۰ تا ۳۵ درصدی و پرداخت وام های فوری بی حساب و کتاب و بدون ضامن از جمله دلایل مستقیم و آشکار ورشکستگی موسسات اعتباری غیر بانکی است اما این مساله دلایل غیر علنی مثل سوء مدیریت حکومت مرکزی و قوانین و مقررات ناکارآمد و بی تجربگی و ناشی گری در مدیریت این موسسات و مقصر بودن دولت های پیشین در بدتر شدن وضعیت و کشیده شدن این بحران به اینجا دارد. مقررات ناکارآمد و ناکامی بانک مرکزی –مهم ترین موسسه پولی کشور- در نظارت بر همه موسسه های اعتباری غیر بانکی و عدم جلوگیری از فعالیت موسسه های اعتباری بی مجوزی که به ارتقای ایمنی و سلامت مالی توجه ندارند منجر به زیر پا گذاشتن اصول سیاست پولی و نرخ سپرده و پس انداز شده است. بانک مرکزی در سال ۲۰۰۷ میلادی (۱۳۸۶ خورشیدی) ساز و کار تعیین نرخ سود بانک های خصوصی و موسسه های اعتباری غیر بانکی را تنظیم کرد.[15] عدم تعیین نرخ سود واحد باعث شد تا موسسه های اعتباری غیر بانکی بر سر نرخ سود بالا با یکدیگر رقابت کنند تا اینکه در نهایت کار به بروز دومینوی ورشکستگی کشید. اما با این حال بانک مرکزی برای جلوگیری از ورشکستگی موسسات اعتباری بزرگ دست به کار می شود چرا که بانک مرکزی با این کار از سرایت این وضعیت به موسسات مشابه و ایجاد ترس و وحشت سپرده گذاران خودداری می کند. البته دخالت بانک مرکزی در برخی موارد مثل موسسه مالی و اعتباری «میزان» در زمانی صورت گرفت که دیگر کار از کار گذشته بود. «میزان» در ماه مه ۲۰۱۵ میلادی (خرداد ۱۳۹۴ خورشیدی) رسما توسط بانک مرکزی منحل شد.[16] این موسسه در سال ۲۰۱۳ میلادی (۱۳۹۳ خورشیدی) با بحران مالی مواجه شد و با وجود اخذ مجوز از بانک مرکزی اما به دلیل بدهی سنگین فروپاشید. بانک مرکزی به دنبال فروپاشی مالی موسسه کاسپین در سال ۲۰۱۶ میلادی (۱۳۹۶ خورشیدی) برای تعیین تکلیف سپرده گذاران و جلوگیری از ورشکستگی پی در پی این موسسات و ایجاد ترس و وحشت در میان مردم خط اعتباری در اختیار این موسسه قرار داد.

افزون بر آنچه گفته شد اکثر قریب به اتفاق موسسات اعتباری غیر بانکی به گفته کارشناس بانکداری احمد حاتمی در اختیار مراکز قدرت و ثروت قرار داشته و زیر نظر افراد خودی و بی تجربه اداره می شوند و این خود یکی از دلایل مهم بروز مشکلات مالی موسسات اعتباری غیر بانکی است. اکثر مدیران این موسسات فاقد تخصص در امور بانکداری و اعتباری هستند. دولت و بانک مرکزی نه تنها در سامان دادن به وضعیت این موسسات ناکام بوده اند بلکه در آگاهی رسانی به مردم در خصوص عدم اعتماد به این قبیل موسسه های غیر رسمی هم ناکام ماندند. [17] بی تجربگی و بی سوادی مدیران موسسات اعتباری غیر بانکی منجر به افزایش بیش از حد سرمایه گذاری این نهادها در حوزه مسکن و انعقاد قراردادهای تجاری و صنعتی و ناتوانی در تبدیل این سرمایه به دارایی های نقدی و در نتیجه ناکامی در بازپرداخت بدهی های سنگین مشتریان در شرایط بی ثباتی شده است.

این موسسات مالی در دوره ریاست جمهوری احمدی نژاد (۲۰۰۵-۲۰۱۳ میلادی) (۱۳۸۴ -۱۳۹۲ خورشیدی) ایجاد شدند و به همین دلیل درصدی از تحمل مسئولیت این بحران به گردن او است چرا که دولت او با تشکیل این موسسات موافقت کرد و این موسسات با کارکردی مشابه بانک های رسمی اما بدون نظارت بانک مرکزی آغاز به فعالیت نمودند. سپاه از این تسهیلات نهایت استفاده را کرد و دست آخر هم این موسسات در مسیر فروپاشی و یا بحران های شدید مالی قرار گرفتند. [18] سابقه حضور احمدی نژاد در سپاه منجر به افزایش و تقویت نفوذ اقتصادی سپاه شد و پای این نهاد به همه بخش های رسمی و غیر رسمی اقتصاد از جمله حوزه پولی و بانکی باز شد. پرونده های گوناگون مفاسد اقتصادی احمدی نژاد و دولت او در دوره اول ریاست جمهوری حسن روحانی باز شدند و در راهروهای دادگاه های قضایی مطرح هستند. این مساله بیانگر این است که دولت احمدی نژاد نقش عمده ای در بحران کنونی موسسات اعتباری غیر بانکی دارد.

چهارم: پیامدهای وضعیت نابسامان موسسات اعتباری بر اقتصاد و مردم

بی گمان، نظام مالی و پولی به دلیل فعالیت موسسات اعتباری بدون مجوز بانک مرکزی -که نبض نظام پولی کشور را در دست دارد- در معرض فروپاشی قرار می گیرد و با گرفتاری هایی از جمله تضییع حقوق و بی اعتمادی و فساد مالی فراگیر روبه رو می شود. اثر مستقیم و خطرناک این بحران متوجه مردم شده و بر سطح معیشتی آنها تاثیر می گذارد. نتایج اقتصادی وضعیت نابسامان موسسات اعتباری بر اقتصاد و مردم در ایران عبارتند از:

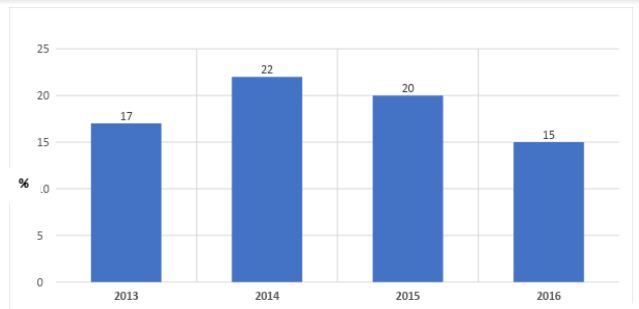

نخست: عدم تعیین نرخ بهره یکسان برای بانک های رسمی و موسسه های اعتباری فاقد مجوز بانک مرکزی مانعی بر سر اجرای سیاست های پولی و تهدیدی برای سرمایه گذاری است. کنترل نرخ تورم از طریق نرخ سود بانکی و کنترل حجم نقدینگی در دست مردم مهم ترین هدف سیاست پولی است. بانک مرکزی ایران در حال حاضر در حال تغییر سیاست پولی کشور و کاهش نرخ سود (۱۸ تا ۲۲ درصدی) [19] است. این اقدام به منظور تشویق سرمایه گذاری و رونق بخشیدن به بخش صنعت و خروج از رکود و کنترل روند تصاعدی افزایش قیمت انجام می شود. با این حال اما نرخ سود بالای ۳۰ درصد اجرای این سیاست را با مشکل مواجه می سازد.

شکل (۱): میانگین سود سپرده در ایران از سال ۲۰۱۳ تا ۲۰۱۶ میلادی (۱۳۹۲ تا ۱۳۹۵ خورشیدی)

افزایش سود بانکی باعث سرازیر شدن سرمایه ها از بخش تولید و بازار و صنایع به بانک ها و کند شدن حجم تولید و اشتغال نیروی کار و افزایش بیکاری می شود. این عوامل مانعی بر سر راه تحقق اهداف اقتصادی دولت در بخش های دیگری مثل کاهش بیکاری و افزایش رشد اقتصادی به شمار می رود.

دوم: نبود دستگاه نظارتی روند پولشویی را تسهیل می کند و تضمین کننده تداوم تامین مالی تروریسم است. از این رو، ایران همچنان در فهرست سیاه گروه ویژه اقدام مالی یا به اختصار (FATF) می ماند. این گروه برای جلوگیری از پولشویی و حمایت مالی گروه های تروریستی تشکیل شده است. گروه ویژه اقدام مالی در سال میلادی جاری درباره داد و ستد مالی با ایران به دلیل دست داشتن این کشور در پولشویی و حمایت مالی تروریسم هشدار داد. گزارش سالانه تروریسم جهانی وزارت خارجه آمریکا در سال ۲۰۱۶ میلادی (۱۳۹۶ خورشیدی) ایران را بزرگ ترین حامی تروریسم در جهان معرفی کرده است.

شاخص موسسه سوئیسی «بازل» در زمینه پولشویی در گزارش سالانه خود در اوت ۲۰۱۷ میلادی (مرداد ۱۳۹۶ خورشیدی) گفت ایران برای چهارمین سال پرریسک ترین کشور در زمینه پولشویی و حمایت مالی تروریسم در میان ۱۴۶ کشور مورد بررسی است.[20] این گزارش بیانگر فسادی است که در نظام بانکی و پولی ایران ریشه دوانده و نیز نشانه حمایت حکومت ایران از فساد مالی و اقتصادی است.

جدول (۳): فهرست رتبه بندی پرخطر ترین کشورها در زمینه پولشویی و حمایت مالی تروریسم.

سوم: موسسات اعتباری غیر بانکی بخش قابل توجهی از نقدینگی را در اختیار دارند اما سرمایه ها با توجه به ناکارآمدی مدیریتی و بانکی به فعالیت های پرریسک مضاربه ای در بازار ارز یا طلا یا مسکن سرازیر می شوند. این اتفاق در دوره ریاست جمهوری احمدی نژاد افتاد.[21] این پدیده منجر به تسهیل ایجاد حساب های بانکی در موسسه های اعتباری برای سرپوش گذاشتن بر فساد [22] و در آخر هم ایجاد بی ثباتی اقتصادی می شود.

از سوی دیگر، سپرده گذاری در موسسات اعتباری که بانک مرکزی بر آنها نظارت ندارد پر ریسک تر از بانک های مجوز دار است. بانک ها ملزم هستند تا نسبتی از سپرده های خود (معمولا ۱۰ درصد) را نزد بانک مرکزی به صورت ذخایر قانونی نگهداری کنند. اما از آنجایی که موسسات اعتباری غیر بانکی این مقررات را رعایت نمی کنند در نتیجه قدرت خود را برای بازپرداخت سپرده ها در شرایط بحران مالی از دست می دهند. بانک ها در صورت اعلام ورشکستگی می توانند از طریق این ذخیره مطالبات مالباختگان را بازپرداخت کنند. اما حالا موسسات بی مجوز چطور می توانند به بازپرداخت همزمان اموال سپرده گذاران بپردازند؟ تنها گزینه در این شرایط همان اعلام ورشکستگی است. [23] بدهی متراکم و ناکامی در کنترل و مهار بحران و یا ادغام با نهادهای اعتباری دیگر منجر به ورشکستگی این موسسه ها می شود که موج گسترده خشم و نارضایتی در کشور را به دنبال دارد.

چهارم: دومینوی ورشکستگی موسسات مالی منجر به بی اعتمادی و بی ثباتی در نظام مالی در کشور و خارج می شود. وقتی بانک ها و موسسات اعتباری یکی پس از دیگری ورشکسته و بدهی شان سنگین و سنگین تر می شوند و قدرت بازپرداخت سپرده های مردم را از دست می دهند اعتماد مردم نسبت به کل شبکه مالی و بانکی کشور از بین می رود و این ویروس به همه نظام پولی سرایت می کند و منجر به ترس و وحشت سپرده گذاران می شود. مردم سپرده های خود را به طور همزمان بیرون می کشند و بانک ها و موسسات مالی در معرض شوک ناگهانی قرار گرفته و در نهایت هم اکثر آنها ورشکسته می شوند و کشور در معرض بحران مالی شدید و سقوط سرمایه گذاری قرار می گیرد.

پایان

بحران دومینوی ورشکستگی موسسات مالی و اعتباری تنها به کمبود نقدینگی محدود نمی شود و در نتیجه این مشکل را نمی توان با ابزارهایی همچون کنترل و ادغام یا کمک مالی حل کرد. مهم ترین مساله در اینجا ساختار کنونی نظام بانکی ایران است که به موسسات مالی دارای اهداف سیاسی یا اهداف تنگ نظرانه و فردگرایانه و موسسات وابسته به ارگان های بانفوذ اجازه حضور و فعالیت می دهد. بی گمان این موسسات در راستای ایجاد ثبات در نظام بانکی و اقتصادی کلی فعالیت نمی کنند.

در واقع، ایران به چند دلیل شاهد روند صعودی ورشکستگی موسسه های مالی غیر بانکی بدون مجوز بانک مرکزی در آینده و بروز خسارات سنگین روز افزون برای اقتصاد و مالباختگان خواهد بود: افزایش نرخ سود بانکی و اعطای وام فوری بدون ضامن و نبود شفافیت در تعاملات و عدم اجرای دقیق مقررات. به اینها باید عامل دیگری هم افزود و آن اینکه موسسه های اعتباری غیر بانکی فاقد مجوز بانک مرکزی بخشی از سپرده های خود (بیش از ۱۰ درصد مقدار سپرده ها) را به صورت ذخایر قانونی در بانک مرکزی نگهداری نمی کنند. این ذخیره قانونی در شرایط پرداخت های فوری به کار می رود و ضامن بازپرداخت سپرده سپرده گذاران است.

علاوه بر همه عوامل اجرایی یاد شده در این پژوهش عامل بسیار مهم دیگری هم وجود دارد. اقبال گسترده و اغراق آمیز برای انجام سرمایه گذاری های خطرناک ثبات و سرنوشت سپرده سپرده گذاران را در معرض بر باد رفتن قرار داده است. خود بانک مرکزی به بی تجربگی در اداره این موسسات و عدم تنوع بخشی به منابع سرمایه گذاری اذعان کرده است. این موسسات بیشتر سرمایه خود را در بخش مسکن یا صنعت سرمایه گذاری کرده اند و این سرمایه به صورت فوری به پول تبدیل نمی شود و در نتیجه آنها نمی توانند در شرایط بحرانی و فوق العاده و اعتراضات گروهی بدهی مردم را بدهند چرا که سرمایه نقدی کافی در اختیار ندارند. این بلا بر سر چندین موسسه اعتباری در ایران مثل ثامن الحجج و کاسپین (آرمان ایرانیان سابق) آمد و هیچ تضمینی برای اینکه این سناریو دامن گیر موسسات دیگر در آینده نزدیک نشود وجود ندارد.